稳定币赛道观察:一个数万亿美元的市场是如何形成的?

•

2024-11-26 19:02:30

•

新闻 •

阅读

作者:Rui Shang, SevenX Ventures

编译:Mensh, ChainCatcher

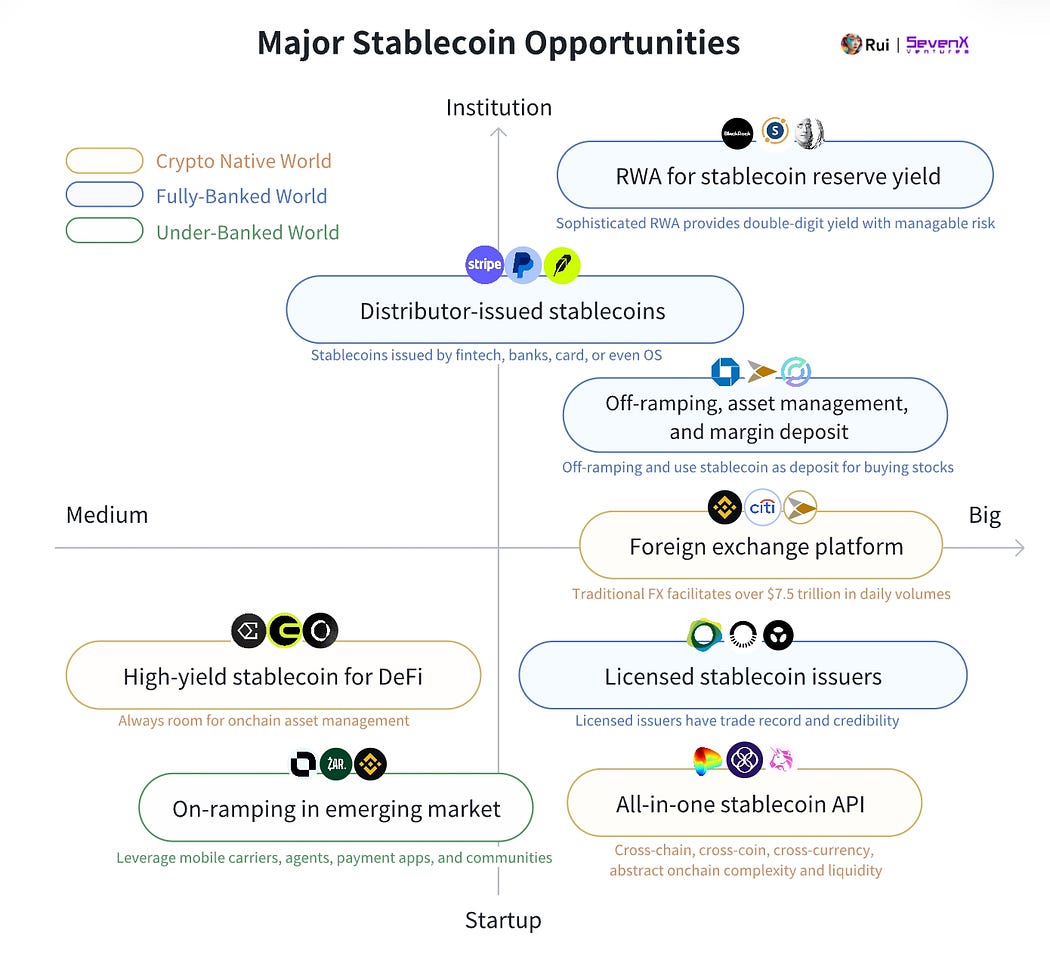

概览:8个最主要的稳定币相关的机会 — —

年轻一代是数字原住民,稳定币是他们的自然货币。随着人工智能和物联网推动数十亿自动化微交易,全球金融需要灵活的货币解决方案。稳定币作为“货币API”,像互联网数据一样无缝转移,并在2024年达到了4.5万亿美元的交易量,这一数字预计将随着更多机构意识到稳定币是一种无与伦比的商业模式而增长 — — Tether在2024年上半年通过投资其美元储备获得了52亿美元的利润。

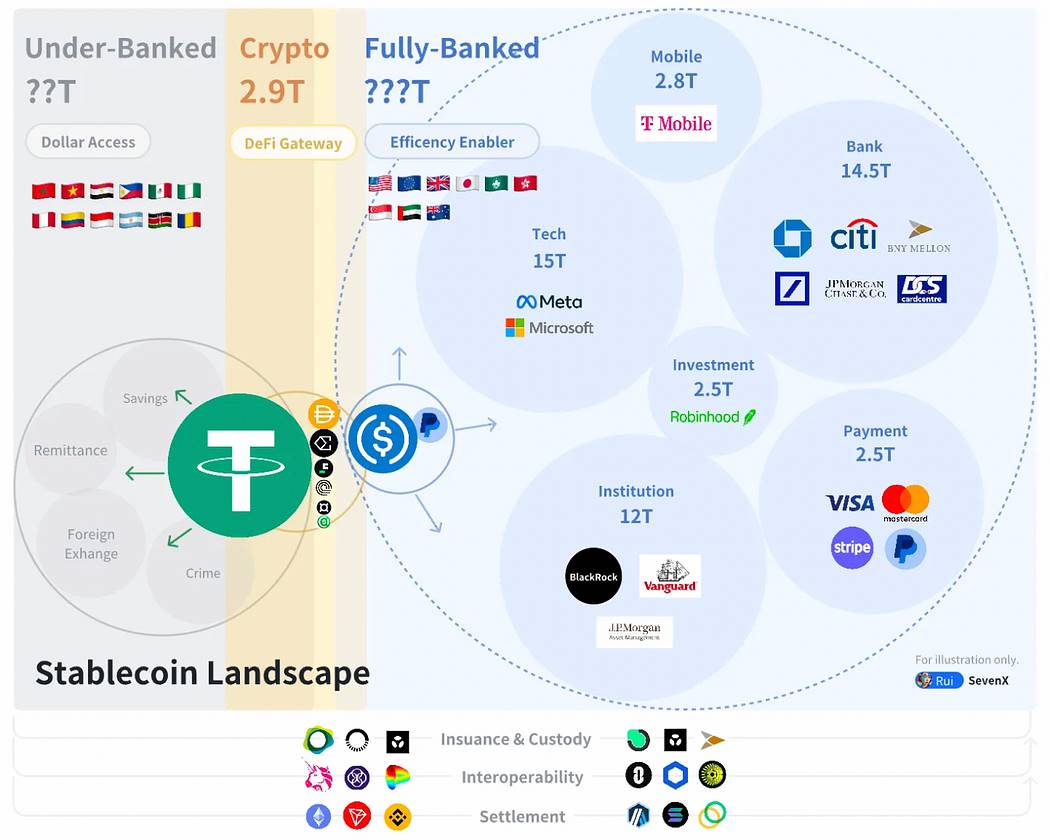

在稳定币竞争中,复杂的加密机制并不是关键,分配和真实采用才至关重要。它们的采用主要体现在三个关键领域:加密原生、完全银行化和未银行化的世界。

在29万亿美元的加密原生世界中,稳定币作为DeFi的入口,对于交易、借贷、衍生品、流动性耕作和RWA至关重要。加密原生的稳定币通过流动性激励和DeFi整合进行竞争。

在超过400万亿美元的完全银行化世界中,稳定币提高了金融效率,主要用于B2B、P2P和B2C支付。稳定币专注于监管、许可以及利用银行、卡网络、支付和商家进行分配。

在未银行化的世界中,稳定币提供了美元的访问,促进了金融包容性。稳定币用于储蓄、支付、外汇和收益生成。基层市场推广至关重要。

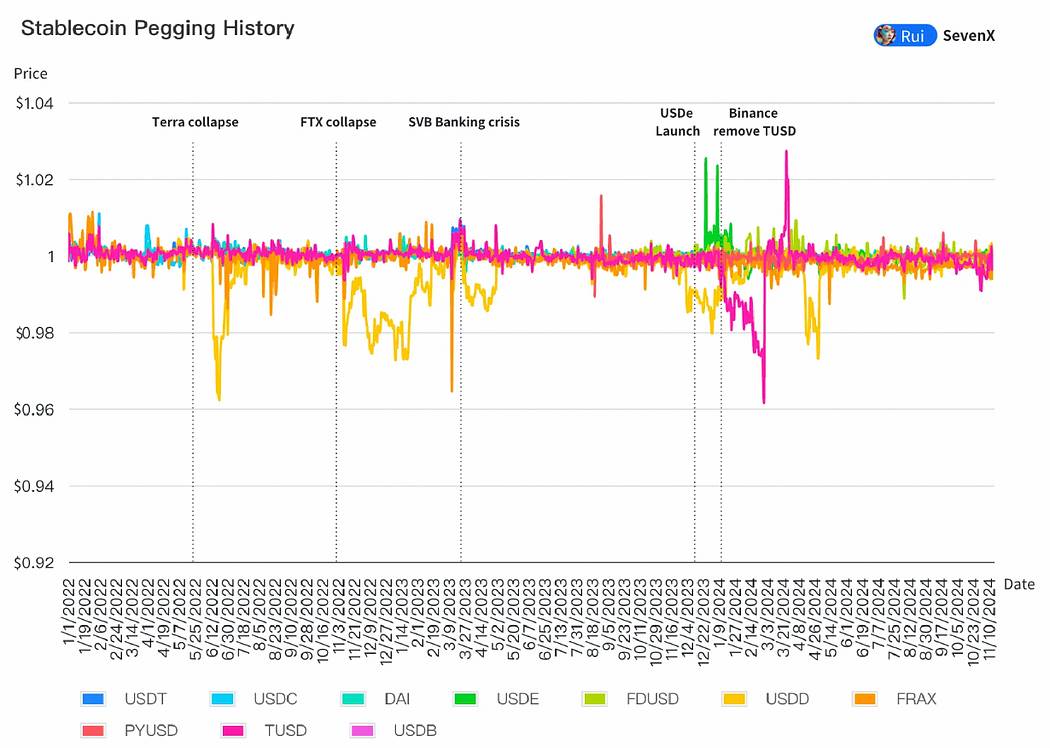

在2024年第二季度,稳定币占总加密市场市值的8.2%。维持汇率稳定仍然具有挑战性,独特的激励措施是扩大链上分配的关键,核心问题在于链上应用的有限性。

锚定美元之战

- 法币支持的稳定币依赖于银行关系:

93.33%是法币支持的稳定币。它们具有更大的稳定性和资本效率,银行通过控制赎回拥有最终决定权。像Paxos这样的受监管发行人,因其成功赎回数十亿BUSD,成为了PayPal的美元发行人。 - CDP稳定币改善抵押品和清算以提高汇率稳定性:

3.89%是抵押债务头寸(CDP)稳定币。它们使用加密货币作为抵押品,但在扩展和波动性方面面临问题。到2024年,CDP通过接受更广泛的流动性和稳定抵押品提高了抗风险能力,Aave的GHO接受Aave v3中的任何资产,Curve的crvUSD最近增加了USDM(真实资产)。部分清算正在改善,尤其是crvUSD的软清算,通过其定制的自动做市商(AMM)为进一步的不良债务提供缓冲。然而,ve-token激励模型出现问题,因为在大规模清算后,CRV的估值下降时,crvUSD的市值也随之缩水。

本文地址: - 蜂鸟财经

免责声明:本文仅代表作者本人观点,与蜂鸟财经立场无关。本站所有内容不构成投资建议,币市有风险、投资请慎重。

下一篇:没有了

« 上一篇

上一篇:MemeCoin2.0?AI Meme 发射平台与发行方式对比分析

下一篇 »