Pump.fun 自己做 AMM 池了?抢夺 Raydium 利润之心昭然若揭

撰文:深潮 TechFlow

“凡是有的,还要赐给他;凡是没有的,连他有的也将从他那里被拿走。”

---马太福音

在链上,强者愈强的马太效应从未停止。

比如,Pump.fun 开始悄悄地干 Raydium 的活了:今天其偷偷上线了一个自建的 AMM 池,试图将原本属于 Raydium 的流动性收入分走。

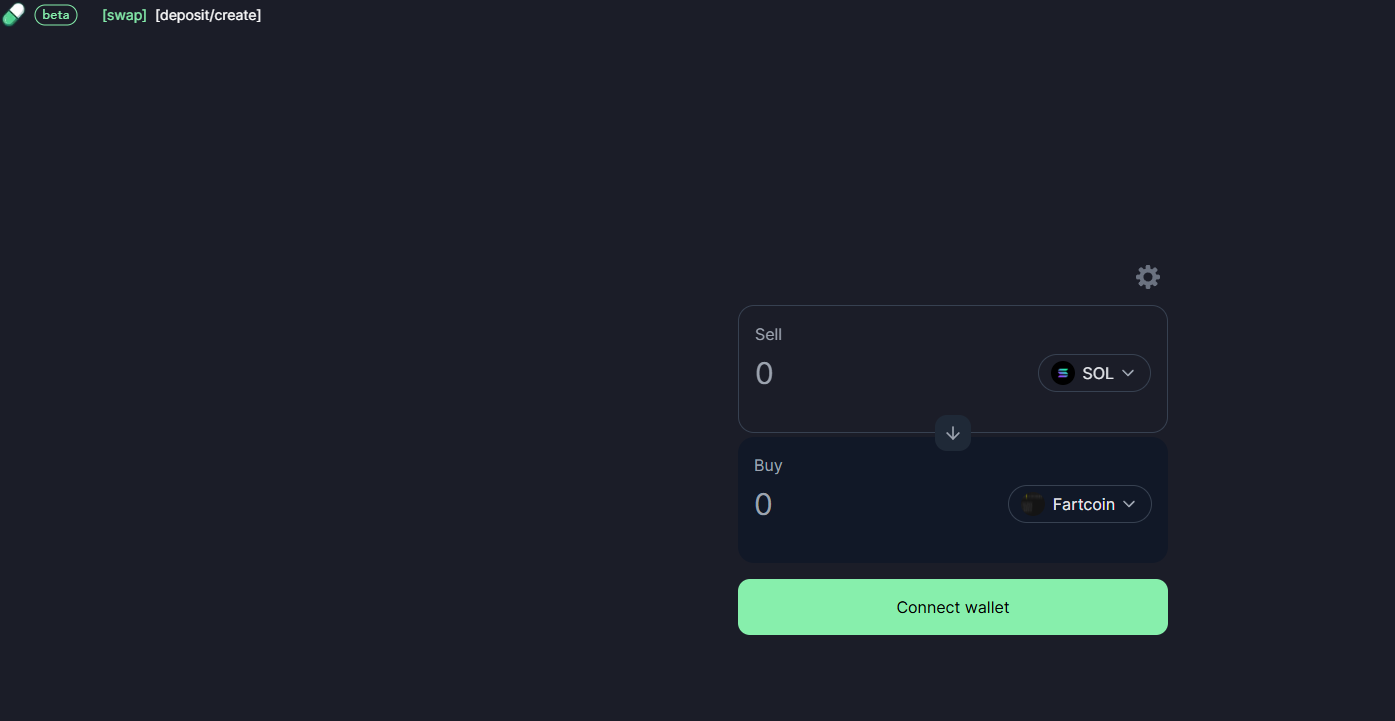

目前来看,这个自建的 AMM (http://amm.pump.fun)页面非常简单,你可以像其他 DeFi 产品那样对任意代币进行 Swap。

不过,这个产品背后的心思或许不简单。

大家都知道,Pump.fun以其独特的 内外盘机制 和 memecoin 文化 吸引了大量 Degen。

用户的交易首先在 Pump.fun 的内盘进行撮合,依靠平台的流动性完成交易;当内盘打满后,交易会被路由到外盘,而外盘实际上依赖的是 Raydium 的流动性池。

这种模式下,Pump.fun 一直是 Raydium 的“流量提供者”,但也因此受制于 Raydium 的规则。每当交易流向外盘,Pump.fun 都需要支付一部分交易费用,而这部分利润最终流向了 Raydium 的流动性提供者(LP)。

Raydium 本身是 Solana 生态中最重要的 AMM 平台之一,也是 DeFi 用户获取流动性的重要基础设施。它也为 Solana 上的众多项目提供流动性池服务,其 TVL(总锁仓量)长期位居 Solana 前列。

作为 Solana 的“流动性中心”,Raydium 在生态中占据着举足轻重的地位。然而,Pump.fun 的新动作,正在挑战这种格局:

Pump.fun 不再满足于做 Raydium 的“流量提供者”,而是试图成为流动性的“控制者”。

自建 AMM 池背后的生意经通过自建 AMM,Pump.fun 可以将外盘的流动性从 Raydium 转移到自己的平台,从而完全掌控交易费用的分配。

如果 Pump.fun 的策略成功,Raydium 不仅会失去一部分流动性来源,其收入模式和生态地位也将受到冲击。

那么,这笔账究竟是怎么算的?

-

Raydium 的收入模式:Pump.fun 的“隐形成本”

在现有模式下,Pump.fun 的外盘交易依赖 Raydium 的流动性池,而每笔交易都会产生一定的手续费,这些费用最终流向 Raydium 的生态。

-

Raydium 的标准收费:每笔交易收取 0.25% 的手续费,其中:

-

0.22% 分配给 Raydium 的流动性提供者(LP)。

-

0.03% 用于 $RAY 的回购和生态支持。

-

-

Pump.fun 的交易量:假设 Pump.fun 每日的交易额为 1 亿美元,其中 5% 的交易量(约 500 万美元) 被路由到 Raydium 的外盘。

本文地址: - 蜂鸟财经

免责声明:本文仅代表作者本人观点,与蜂鸟财经立场无关。本站所有内容不构成投资建议,币市有风险、投资请慎重。