以太坊的成长阵痛:从ETF“失血”到链上疲软,ETF质押能提振市场吗?

作者:Nancy,PANews

以太坊正在经历一场漫长的成长阵痛,价格持续承压、链上活跃度显著下滑、现货ETF资金不断外流.....这些迹象正逐步侵蚀市场对其增长潜力的信心。而随着美国加密监管环境悄然生变,近期多家ETF发行方向美SEC提交以太坊ETF质押提案申请,对于当前缺乏明确需求催化剂的以太坊而言,这一变动也被市场视为短期内以太坊走出低谷的关键变量。

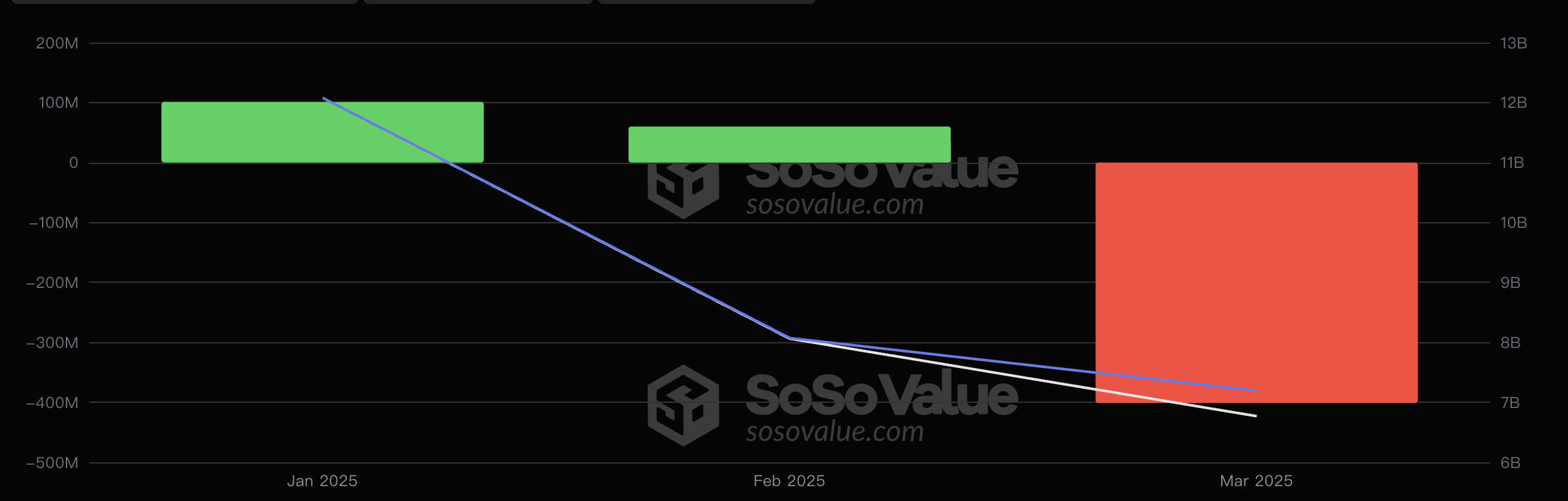

ETF资金失血严重,ETF质押审批最早于本月公布当前,以太坊现货ETF资金持续失血,进一步打击了市场信心。据SoSoValue数据显示,进入今年以来,美国以太坊现货ETF在1月和2月累计净流入约1.6亿美元,但在3月已净流出超4亿美元,本年度净流出近2.4亿美元。相比之下,比特币现货ETF虽然在近两个月也在大幅流出,但今年整体净流入量仍超7.9亿美元,且本月的净流出规模相较于2月缩减了74.9%。

以太坊ETF今年来月流入情况

对此,贝莱德数字资产部门负责人Robert Mitchnick认为获准质押或将是以太坊ETF的“巨大飞跃”。他近期表示,以太坊ETF的需求自去年七月推出以来一直表现平平,但如果一些阻碍其发展的监管问题能够得到解决,情况可能会发生变化。人们普遍认为,与追踪比特币的基金爆炸性增长相比,以太坊ETF的成功“平淡无奇”。尽管这是一种“误解”,但这些基金无法获得质押收益可能是阻碍其发展的一个制约因素。ETF是一种非常有吸引力的工具,但对于今天的ETH来说,没有质押的ETF并不完美,质押收益是在这一领域产生投资回报的重要组成部分。这不是一个特别容易解决的问题,这并不像……新政府只是开绿灯就一蹴而就,还有许多相当复杂的挑战需要克服。若这些难题得以破解,那么在看到这些ETF产品周围的活动时,将会出现一个飞跃性的提升。

其实,自今年2月以来,包括21Shares、Grayscale、Fidelity、Bitwise和Franklin等多家发行方都接连提交了对以太坊ETF进行质押的提议。其中,21Shares为提交相关申请最早的机构,并在2月20日获得SEC正式受理。按照SEC审批流程,该机构需在提交19b-4文件后45天内做出初步决定,包括是否接受、拒绝或延期。以2月12日起算,21Shares的以太坊ETF质押申请的初步决定时间为3月29日,因周末实际可能顺延至下一工作日3月31日,而最迟需要在240天内,预计10月9日做出最终裁决。

在市场看来,以太坊ETF引入质押功能被认为具有多重潜在优势。在投资回报率上,当前以太坊质押的年化收益率约为3.12%。相较于比特币现货ETF仅依赖价格波动,以太坊ETF通过质押可为持有的ETH带来额外收益,这一特性对机构投资者尤具吸引力,或能扭转当前需求疲软的局面;在价格推动上,质押锁定ETH将减少市场流通量,缓解抛售压力,可能推动ETH价格上行。Dune数据显示,截至3月24日,以太坊信标链质押总量超3419.9万枚ETH,质押ETH占总供应量的27.85%。若ETF加入质押行列,这一比例将进一步扩大;在网络安全性上,ETF参与质押将增加以太坊网络的验证者数量,提升去中心化程度,缓解社区对Lido等流动性质押协议集中化风险的担忧。Dune数据显示,截至3月24日,仅流动性质押协议Lido就占据了以太坊质押份额的27.28%。

本文地址: - 蜂鸟财经

免责声明:本文仅代表作者本人观点,与蜂鸟财经立场无关。本站所有内容不构成投资建议,币市有风险、投资请慎重。